深度分析 | 机器人"四大家族“?

机器人"四大家族“已是行业公认的领头羊 ,那么,对于这“四大家族”各自的优势是什么?哪家研发投入最多?谁家利润最高业务增速最快?

1.四大家族技术领域内各有所长,市占率发那科>ABB>安川>库卡

全球范围内,机器人行业的第一梯队分别是日本的发那科(FANUC)、安川电机(Yaskawa)、瑞士的ABB和德国的库卡(KUKA)。四大家族在各个技术领域内各有所长,ABB 的核心领域在控制系统,KUKA 在于系统集成应用与本体制造,发那科在于数控系统,安川在于伺服电机与运动控制器领域。

图:四大家族产品各有侧重

四大家族实力强劲,在机器人技术与市场占有率上遥遥领先。在2015年之前,四大家族在全球的市占率在50%以上,而随着全球许多细分领域机器人厂商的崛起以及《中国制造2025》推动下国内厂商的发展,四大家族市占率遭受一定程度挤压,但总体上依然占主导地位。

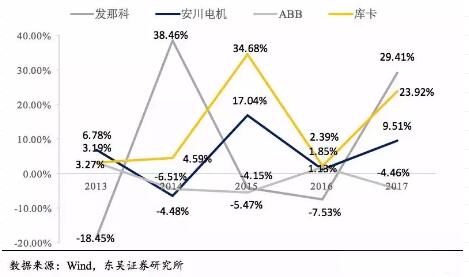

2.发那科整体营收增速最快,库卡机器人板块增速最快,安川净利增速最快,ABB体量最大

受益于全球自动化率提升(尤其是3C产品)以及新兴国家劳动力成本上升带来强劲市场需求,2017年四大家族业绩表现抢眼。从营收看,除ABB受近期业务整合影响下降外,其余三家均保持上升趋势,从净利润上看,四大家族均有不同程度上涨。

从体量上看,2017年,ABB实现营收2242.01亿,净利润144.6亿,体量最大。发那科实现营收429.17亿,同比+29.41%,收入增速最快,实现净利润107.5亿元,同比+36.3%。安川电机实现营收264.91亿元,同比+9.51%,实现净利24.63亿元,同比+97.04%,利润增速最快。库卡实现营收267亿元,同比+23.92%,实现净利6.72亿,同比+6.09%,四大家族中利润体量最小,但库卡机器人业务收入增速同比+23%,营收占比近35%。

图:2013-2017四大家族净利同比增速变动(%)

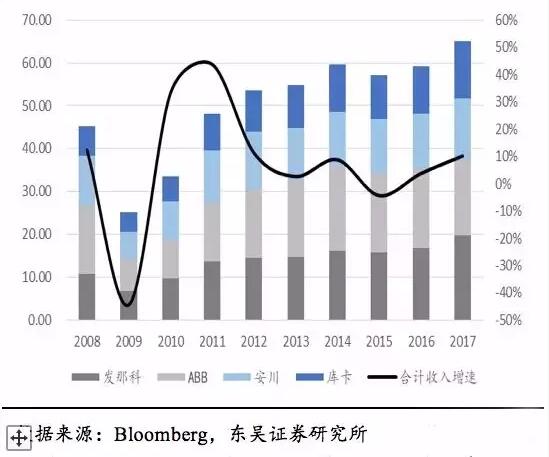

3.四大家族收入结构各具特点,中国市场需求庞大

发那科拥有三大部门:(1)FA(工业自动化):包括CNC数控系统、伺服电机、激光振荡器等;(2)机器人:包括协作机器人、大型与微型机器人、弧焊机器人等200多种用于各行各业的工业机器人;(3)Robomachine(数控机床):包括小型加工中心、注塑机、点火花线切割机、纳米级超精密机床等;另外,公司2015年开始加入统计维修部门收入。

整体看,发那科的收入结构较为合理,收入来源覆盖上游核心零部件、中游本体与下游应用以及后服务。2017年FA、Robomachine、机器人本体制造和后续维保服务各占营收30.6%/26.2%/31.4%/11.9%,其中受益于3C电子电气行业的快速发展,经换算,Robomachine部门实现营收112.33亿元,较2016年58.02亿增长近一倍,占营收比26.2%,同比+8.7pct。

图:2017年四大家族机器人业务合计收入(亿美元)

从收入地区来源看,经过换算,2017年中国市场需求强劲,销售收入从2016年的66.3亿元增长到2017年的127.5亿元,增幅达92.3%。带动亚洲(除日本)地区收入占比45.4%,同比+9.1pct,位居首位。

安川电机有四大部门:(1)驱动控制:包括伺服电机、控制器等;(2)机器人:包括工业机器人、晶圆传送机器人、医疗机器人、协作机器人等;(3)系统集成:为机器人应用于钢铁、造纸、废水处理、铁路运输等行业提供解决方案;(4)IT与物流服务等。整体看,安川电机的收入结构占比较为稳定,近五年来驱动控制部收入占比在43%-48%之间,机器人部收入占比在33%-38%之间。安川电机利用其在电机系统的百年技术沉淀与机器人的价格优势,获得了稳定的市占率。

日本地区是安川电机的主要收入来源,占比在30%以上。中国市场需求庞大,占比在21%-22%,是安川电机除本国之外的第二大市场。

库卡有三个部门:(1)机器人:包含六轴机器人、医疗机器厂、码垛机器人等产品;(2)系统集成:提供汽车制造、电子加工、食品加工等行业应用的解决方案;(3)Swisslog(瑞仕格公司):库卡于2015年对其完成收购,为医院、仓库和配送中心实施先进的自动化解决方案。库卡的收入结构反应其在本体制造与下游集成方面的优势,2017年库卡系统集成业务占收入比在45.4%,机器人本体占34.5%,同时瑞仕格与库卡产生了良好的协同效应,占收入比稳步提升至22%。

2017年库卡公司被美的收购,库卡也加大了在华市场的扩张力度。2017年库卡机器人板块营业收入约为12亿欧元,占整体销售额的38%,其中中国市场占比约为20%,库卡计划到2020年,在中国市场实现10亿欧元以上的年销售额,与美的集团的协同性预期将日益凸显。

ABB目前有4个主要部门:(1)电气产品事业部:包括电动集成基础设施、变电站、配电自动化、电气安装、测量和传感以及控制等产品;(2)机器人及运动控制部:包括电机、机械动力传动装置、机器人等;(3)工业自动化部:提供集成解决方案与服务;(4)电网事业部:提供电力和自动化产品、系统、服务和软件解决方案。

2017年ABB面临业务转型,剥离了高压电缆等非核心业务,电网业务占比下降2%,而由于汽车及电子和半导体整体行业持续投资以及小型机器人、小型驱动器和电机的需求上升,ABB 2017年在机器人及运动控制领域实现营收84亿美元,占营收比24%,保持稳定。

ABB的收入地区来源很稳定,2017年欧洲占比33%、美洲占比30%、亚洲中东非洲占比37%。

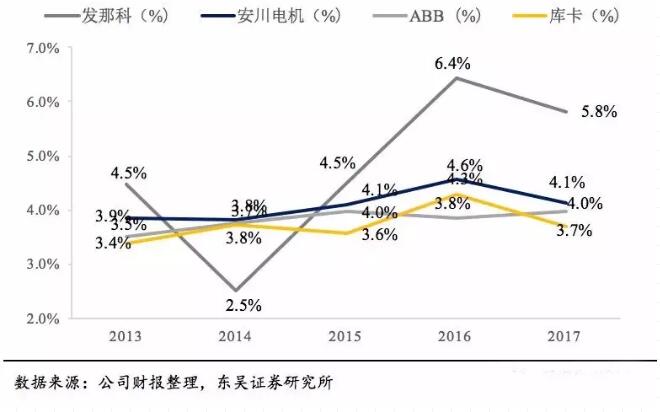

4.发那科研发占营收比例最高,盈利能力强大,库卡略逊一筹,四大家族资本开支均成上升趋势

研发投入一定程度上决定产品核心竞争力,而资本支出程度代表公司对行业周期景气度与整体方向的判断。ABB由于自身体量大,研发投入的绝对值最高,2017年达86.65亿;2017年发那科研发投入达25亿元,占营收比5.8%,领先于另外三家公司,这也与其产品整体盈利能力最强相互印证。

图:2013-2017四大家族研发投入占营收比(%)

对于机器人所处的技术密集型行业,公司产品竞争力以及运营模式决定着盈利水平。通过对比四大家族毛利率与净利率,发那科的盈利能力最强。

2017年,发那科毛利率45.2%,净利率25%,位居首位,研发投入25亿元,占营收比5.8%,库卡毛利率21.7%,净利率仅为2.5%。我们认为是上游零部件自给程度+下游应用标准化程度的差异导致四大家族盈利能力水平不同;在上游,日本纳博RV减速器与哈默那科谐波减速器垄断全球75%市场份额,库卡减速器90%来自纳博,而发那科与安川为纳博一级供应商,拿货价格较库卡优势明显。库卡伺服电机由德国西门子提供,而发那科、安川、ABB除减速器外基本实现自给自足。下游看,发那科布局3C行业,产品精细化程度高,而库卡多应用于标准化程度高的汽车领域,边际利润率低。

图:2012-2017四大家族毛利率对比,发那科>安川电机>ABB>库卡

在资本支出上,四大家族均有不同程度的扩张计划,共同点是:(1)他们资本支出的总体趋势都持续上升;(2)他们都有持续扩产产能的计划;(3)他们都将发展重点瞄准了中国市场。其中,(1)(2)两点反映了四大家族对机器人行业景气度维持向上的趋势判断,第(3)点反映了中国作为全球机器人最大需求市场的地位日益重要。

图:2013-2017安川、ABB、库卡资本支出(单位:百万元)

1. 发那科:为了提高生产能力,在日本本土,2018年发那科分别花费87亿日元和18亿日元扩建ROBOSHOT工厂和ROBOCUT工厂,花费65亿日元新建新的加工厂生产机器人零部件,计划2018年底完成。在中国,2016年发那科投资1亿元人民币签约重庆技术中心项目,到2020年力争达到年产工业机器人1万台、服务机器人及特种机器人2万台的能力。2018年发那科的华南基地动工,主要包括机器人及机器人系统研发生产制造等。

2.安川电机:2017年 4月,安川电机与长盈精密在正式签约成立合资公司广东天机机器人有限公司,通过技术合作拓展中国市场,2017年已生产500台小型六轴机器人,2018年生产2000台,到2021年实现年产1万台的规模。为了增设伺服驱动器产线,2017年5月,安川(沈阳)第三工厂开始建设,目前已完成上梁仪式。

3.库卡:2018年1月,库卡在上海投产第2家工厂,将年产能提高至目前两倍的2.5万台。2018年3月在顺德开启全球第二大制造工厂,预计到2024年基地机器人产能将达到每年7.5万台,同期库卡在华机器人总产能将达到10万台。

4.ABB自2015年以来整合业务、频繁进行收购。2015年收购Gomtec加码协作机器人业务,2016年收购瑞典系统集成公司SVIA,2017年收购贝加莱与收购GE工业系统业务。在中国,ABB拥有研发、制造、销售和工程服务等全方位的业务活动,40家本地企业。2018年5月ABB重庆应用中心正式开业,为客户提供从应用开发、前端销售、系统集成到客户服务的全价值链业务支持。

5.多重条件支持国产替代进程加速,系统集成商有望率先突围

综上所述,在核心零部件、机器人本体制造方面,无论是技术掌握程度,还是业绩体量上,我国相关公司与纳博、四大家族等外国巨头仍存在着较大差距。在正视差距的同时也应意识到,留给国产厂商进口替代的空间潜力很大,毕竟中国是全球最大的工业机器人消费市场,方方面面有诸多有利条件支持着国内企业加速发展。

(1)税收层面,我国机器人有关厂商的有效税率低于国外企业。

对比有效税率,国外机器人企业税率集中于30%以上,我们选取国内机器人行业典型公司埃斯顿、新松机器人、拓斯达、上海机电与双环传动作对比,发现其有效税率集中于9%-12%左右,在国家税收政策扶持下,相比国外机器人企业具有优势。

(2)研发投入与政府补助层面:加快国内核心企业自主创收能力持续提高

根据2015年发布的《中国制造2025》、2016年发布的《机器人产业发展规划(2016-2020年)》、2017年发布的《制造业核心竞争力三年行动计划(2018—2020年)》关于机器人行业的指示精神,中央政府与各级地方政府大力支持机器人产业发展,对企业机器人生产基地与技术相关研发工作发放不同程度的补贴。

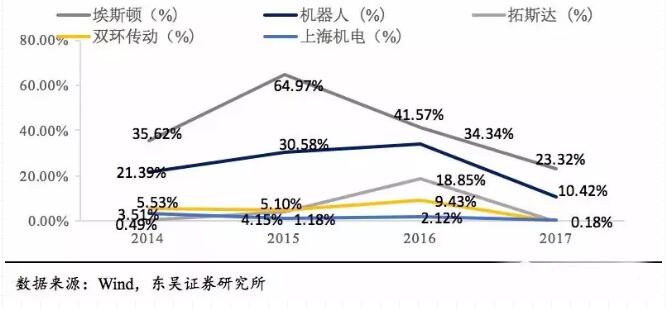

图:国内机器人企业政府补助占利润总额比例逐年下降(%)

图:2014-2017年国内五家公司营收变动情况(单位:百万元)

机器人行业发展需要不断的资金与研发投入,我国机器人行业发展仍需政府更大力度的支持,当然,一味的发放补贴并不利于行业的发展,通过适度补贴的支持,帮助企业提高自主创收能力,实现内生发展才是目的。

通过对比5家国内典型公司的政府补助占利润总额的比例,在2015年后,随着我国机器人行业的典型公司自主创收能力提升,补贴占比逐年下降。2017年,五家公司的营收与扣非净利润均实现了不同程度的上涨,但考虑到政府补助的会计核算具有调节空间,且埃斯顿(2017年占比23.32%)、新松机器人(2017年占比10.42%)等行业龙头公司补贴占比仍然很高,可以看到,机器人产业竞争环境仍较激烈。

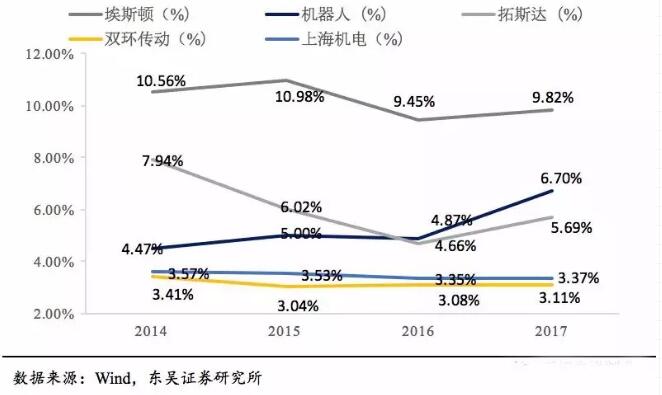

从研发投入上,2017年,补贴收入占比前两位的埃斯顿与新松,研发投入占比分别为9.82%与6.70%,拓斯达5.69%位列第三。国内厂商在研发上保持着持续高投入。

图:2014-2017年国内五家公司研发支出占营收比(单位:%)

(3)贴近下游应用市场,国内本体制造+系统集成厂商凭地利优势有望突围

对于上游的减速器、伺服电机等核心零部件市场,纳博、哈默那科等国外生产厂商一直以来实行技术封锁政策,且行业集中度很高,国内厂商通过海外收购直接超车的可能性不大。从内生发展角度,由于核心零部件技术门槛高、产品验证周期长,高端客户接受意愿不强,短期国内公司实现快速突围的难度较大。但在中长期,随着政策支持+技术突破,国内产商实现突围值得期待,例如在谐波减速器市场,国内的苏州绿的公司产品已有一定的市占率,在RV减速器市场,国内南通振康、双环传动、中大力德等也在大力研发中,且有产品放量。

对于中游本体制造与下游系统集成,本体制造是产业发展的基础,而下游集成应用是产业实现商业化、规模化的关键。

(i)四大家族垄断本体制造市场,但差距也意味着空间。2017年,国内13.1万台的机器人产量中,国产占比不足30%,高端机器人占比不足10%,按照国内厂商2万台产量的水平,具体到单家公司,大型厂家产量规模仅为1000-2000台左右,不足四大家族任意一家产量的十分之一,提升的空间弹性很大。

(ii)应集中培育国内的大型本体制造+系统集成厂商,增强对外议价能力。从必要性看,目前随着行业内公司数量增加,机器人价格整体处于明显的下行趋势,在面对四大家族抢占中国市场的激烈竞争下,国内企业之间也时而出现“价格战”等无序竞争情况,行业内企业各自为战、信息闭塞、缺乏相关的必要合作。机器人行业联盟组织有望发挥作用,维持行业有序健康发展。从可能性看,在中国市场,四大家族也互为竞争关系,同样需要本土化,与国内企业合作来完善销售网络。国内若能集中力量培育出龙头公司,存在同四大家族进行议价的空间可能。

(iii)深耕下游行业应用厂商有望率先突围,3C等大体量行业相关应用空间大。在系统集成应用中,不同行业的项目各具特殊性,如果长时间专注于某领域,易形成较高行业壁垒,但也一定程度限制了应用厂商规模的做大。我们认为未来系统集成应用将朝着更加细分化和专业化趋势发展,而应用行业的空间大小决定了集成厂商的规模,四大家族产品更偏向于标准化和通用化,深度的行业应用需要结合实际产业工艺进行二次开发,这也给中国的机器人厂商提供了卡位下游的发展机遇。以面板、半导体、锂电池制造为代表的3C电子加工行业空间广阔,自动化率需求大,有足够的空间诞生系统集成龙头厂商,且其产业转移的方向也在中国。一旦龙头厂商形成,预计会通过收购等方式进行产业链的溯源方向整合,行业集中度也会随之提升。